Reunificación | |

| Qué ofrece | Hasta 60.000€. Plazo de hasta 10 años. Sin garantías. |

| Riesgos | Asumir más gastos. Aumentar la deuda. Pasar más tiempo endeudado. |

| Alternativas | Ley de Segunda Oportunidad. |

| ¿Necesitas ayuda? | Te ayudamos a SALIR DE DEUDAS. |

Reunificar deudas con Cajamar es una estrategia financiera que consiste en solicitar a esta entidad un préstamo personal cuyo capital será destinado única y exclusivamente a solventar las deudas del contratante. Con esto lo que se busca es aumentar el nivel de liquidez mensual del deudor, al conseguir condiciones de pago más cómodas que las que ya posee.

¿Te interesa reunificar deudas con Cajamar? Conoce aquí todas las implicaciones.

¿Estás en una situación de impago de deudas? Ya sea tarjeta revolving, intereses abusivos, un crédito exprés, o si estás en ASNEF u otros ficheros: contáctanos y te ayudaremos a solucionar tu caso particular.

Cajamar Caja Rural

Cajamar es una caja rural y cooperativa que ha resultado de la fusión de más de cinco entidades financieras de diferentes partes de España. En el año 2009 consiguieron la autorización y calificación cómo Sistema Institucional de Protección por parte del Banco de España.

Actualmente el grupo cooperativo Cajamar está conformado por 19 entidades financieras. Cajamar ha sido la primera caja rural y cooperativa en conseguir 1,4 millones de socios y 3,5 millones de clientes. Para el año 2018 Cajamar obtuvo un beneficio neto que alcanzo las astronómicas cifras de 88,2 millones de euros.

El grupo Cajamar también cuenta con otras empresas dedicadas a la gestión e inversiones de capital colectivo, seguros de vida, seguros generales y reaseguradoas.

Reunificar deudas con Cajamar

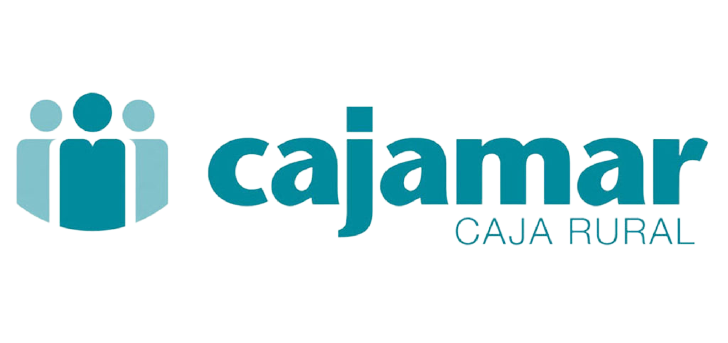

Cajamar ofrece a sus clientes la posibilidad de adquirir un crédito de reunificación de deudas. En este crédito se pueden agrupar deudas que hayan sido adquiridas con esta misma entidad, o con cualquier otro acreedor.

Con Cajamar puedes agrupar deudas de préstamos personales y hasta seis tarjetas de crédito. Para ello, la entidad ofrece un capital máximo de 60.000 euros, los cuales pueden ser pagados en un plazo que podrá elegir el cliente, siempre y cuando no exceda el límite de diez años.

Esta entidad no requiere de garantía para la contratación de esta crédito, pero sí es necesario que todas las deudas a agrupar se encuentren solventes. Por lo que no son candidatos a esta refinanciación las personas inscritas en ASNEF ni ningún otro fichero de morosos.

El interés aplicable a este producto financiero puede variar en función del capital y plazo de amortización solicitado por el cliente.

Requisitos para reunificar deudas con Cajamar

Además de residir en España y ser mayor de edad, Cajamar exige las siguientes condiciones para la contratación de su crédito de reunificación:

Agrupar todas las deudas

La primera condición que exige esta entidad es que reunifiques todas tus deudas con su crédito, es decir, no podrás elegir cuáles deudas agrupar y cuáles no. Para Cajamar es importante asegurarse de que no tendrás más acreedores ejerciendo acciones de cobranza sobre tu patrimonio, de esta forma se asegura la preferencia sobre tus bienes en caso de que no seas capaz de pagar y necesites liquidar tu patrimonio.

No tener deudas en impago

Cajamar no ofrece financiamiento a personas inscritas en ficheros de morosos, por lo que es necesario que todas tus deudas se encuentres al día con sus cuotas. De lo contrario, la solicitud de reunificación será rechazada.

Demostrar ingresos regulares

Para acceder a la reunificación de Cajamar es necesario demostrar mediante nómina y recibos, que posees ingresos mensuales regulares. Sin importar si eres autónomo, dependiente, pensionado o comerciante.

Ventajas de la reunificación de deudas de Cajamar

El crédito de reunificación de deudas de Cajamar ofrece atractivas ventajas a sus clientes, entre las que se encuentran:

Plazo flexible

Con un límite de diez años para pagar, el cliente puede elegir el tiempo máximo que le tomará devolver el capital prestado. De esta forma, se controla también cuál será el importe a pagar mensualmente por concepto de cuota del crédito.

Trámite gratuito

Al adquirir el crédito de reunificación, todas las deudas agrupadas deben extinguirse. Todos estos trámites son asumidos por Cajamar sin que genere coste alguno.

Sin garantía

Cajamar no exige que presentes garantía hipotecaria para adquirir su crédito de reunificación, por lo que no es necesario que pongas en riesgo tu vivienda para garantizar esta deuda.

¿Estás en una situación de impago de deudas? Ya sea tarjeta revolving, intereses abusivos, un crédito exprés, o si estás en ASNEF u otros ficheros: contáctanos y te ayudaremos a solucionar tu caso particular.

Riesgos de la reunificación de deudas

Como toda operación financiera, la reunificación de deudas está asociada a una serie de riesgos, factores que tienen que ser tomados en cuenta antes de tomar una decisión.

Más gastos

Toda operación financiera genera gastos, y aunque Cajamar se encargue de algunas tramitaciones de forma gratuita, sí cobra una comisión por apertura del 3% del capital solicitado. Por lo que deberás tener en cuenta que este gasto tendrás que asumirlo de al momento de la contratación.

Aumenta la deuda

Aunque los pagos mensuales terminen siendo más cómodos, la verdad es que la deuda a largo plazo aumenta. Esto se debe a que divides el capital en más cuotas, y cada una de estas está aparejada al pago de un porcentaje por interés remuneratorio. Mientras más cuotas pagues, más dinero habrás gastado en intereses.

Pasas más tiempo endeudado

Para lograr cuotas mensuales más bajas, es necesario alargar el plazo de amortización, muchas veces al doble de tiempo que tenías al principio. Esto significa que pasarás mucho más tiempo comprometido a los pagos mensuales.

¿Cuándo solicitar la reunificación de deudas con Cajamar?

Como mencionamos antes, Cajamar no ofrece financiación para personas morosas. Esto significa que la reunificación es una operación para evitar el impago, no para solucionarlo.

Pretender solicitarla cuando ya te encuentras inscrito en un fichero de morosos, o cuando ya estás retrasado con uno o más pagos, es inútil.

Lo ideal es solicitar el crédito de reunificación tan pronto como percibes que estás en riesgo de impago. Para ello, puedes estar atento a las siguientes señales de endeudamiento excesivo:

- El dinero te alcanza cada vez menos a fin de mes.

- Has usado las tarjetas de crédito para pagar otras deudas.

- Has usado las tarjetas de crédito para cubrir tus necesidades básicas.

- Has recibido una o más notificaciones de cobro por parte de tus acreedores.

Ante cualquiera de estas señales, deberás diseñar cuanto antes una estrategia para salir de deudas.

Otras alternativas

La reunificación de deudas puede parecer la solución más sencilla, pero para personas con verdaderos problemas financieros, puede convertirse en un dolor de cabeza. Esto se debe a que, aunque produzca una sensación de solución inmediata, la verdad es que a largo plazo la deuda aumenta y tu patrimonio se ve comprometido.

Desde Adiós Ficheros siempre recomendamos a nuestros clientes evaluar otras alternativas como la de acogerse a la Ley de Segunda Oportunidad.

¿Qué es la Ley de Segunda Oportunidad?

Se trata de una norma de carácter financiero que pretende ayudar a los españoles endeudados a encaminar sus finanzas. Tanto para personas físicas como jurídicas, la Ley de Segunda Oportunidad propone beneficios tan importantes como la total exoneración de deudas.

Aunque se trata de un procedimiento largo y complicado, con la Ley de Segunda Oportunidad no estarás aumentado tu deuda ni comprometiéndote a largos plazos de amortización.

Todo lo que exige la ley es que compruebes no haber procurado tu propia insolvencia para perjudicar a tus acreedores. Asimismo, exige que acredites no tener suficiente patrimonio para cubrir todas tus deudas.

Otra ventaja de la Ley de Segunda Oportunidad, es que se pueden acoger a ella las personas inscritas en ficheros de morosos como ASNEF. Sin embargo, su mayor beneficio es sin dudas el denominado Beneficio de Exoneración del Pasivo Insatisfecho (BEPI).

El BEPI permite al juez mercantil ordenar que se eliminen por completo todas aquellas deudas que hayan quedado sin pagar, luego de liquidado el patrimonio del deudor.

Esto nos lleva a analizar el mayor inconveniente de este procedimiento: si no logras un acuerdo con tus acreedores deberás, necesariamente, declararte en concurso y liquidar tus bienes.

¿Estás en una situación de impago de deudas? Ya sea tarjeta revolving, intereses abusivos, un crédito exprés, o si estás en ASNEF u otros ficheros: contáctanos y te ayudaremos a solucionar tu caso particular.

Preguntas frecuentes sobre reunificar deudas con Cajamar

¿Qué es la reunificación de deudas?

La reunificación de deudas es una opción de refinanciación para personas que han adquirido más deudas de las que pueden pagar. Se trata de un crédito que tiene como finalidad extinguir dos o más deudas anteriores que el cliente haya adquirido con esta u otra entidad.

¿Qué deudas se pueden reunificar?

Todas las deudas pueden ser objeto de reunificación, no solo las deudas con tiendas de consumo, sino también deudas bancarias como préstamos personales e hipotecarios, además de las deudas de las tarjetas de crédito.