| Minipréstamos | |

| Qué ofrecen | Aprobados en menos de 48 horas. Hasta 3.000 euros. Plazos de hasta 2 meses. Disponibles para deudores en ASNEF. Primer préstamo gratis. |

| Desventajas | Intereses de hasta 3.000% TAE. Intereses de mora abusivos. Publicidad engañosa. |

| Causales de reclamación | Interés usurario. Falta de transparencia. Acoso. |

| ¿Necesitas ayuda? | Te ayudamos a RECLAMAR TU MINIPRÉSTAMO |

Si te interesa saber qué es un minipréstamo y cómo contratarlo, lo mejor es que antes conozcas cuáles son los riesgos de adquirir este tipo de financiación.

Los minispréstamos han sido objeto de miles de reclamaciones judiciales y los números no parecen disminuir, pero ¿Cuáles son las causales para denunciarlos? Sigue leyendo y te lo explicamos todo.

¿Quieres anular los intereses de tu minipréstamo y recuperar todo lo que hayas pagado de más. Cobramos a exito sólo si ganamos. Hemos recuperado cientos de miles de euros. Contacta ya sin compromiso.

Características de los minipréstamos

Los minipréstamos son préstamos personales de importes pequeños. Se adquieren de manera fácil y rápida y los requisitos que exigen son bastante flexibles.

Para que un producto financiero se considere minipréstamo debe cumplir con las siguientes características:

- Ser menor de 2.000€. Existen algunas empresas que otorgan préstamos de hasta 3.000€ o más en la misma modalidad, aunque no es lo usual.

- Los plazos son cortos, muchos de ellos apenas completan 30 días. Los que tienen importes más altos pueden llegar hasta los 48 meses.

- La amortización se hace sin cuotas mensuales. Algunos permiten que se hagan abonos durante el tiempo elegido, pero no son obligatorias.

- Se promocionan como soluciones financieras para emergencias. Se pueden adquirir en poco tiempo y de manera fácil.

- No requieren aval de ingresos o nómina.

- Algunos permiten la concesión del préstamo aunque el usuario forme parte de ficheros de morosos como ASNEF.

¿Qué es un minicrédito o minipréstamo online?

Los minicréditos online se adquieren 100% a través de internet. Todo lo que tiene que ver con el producto se gestiona directamente desde una página web o aplicación móvil.

Esta forma de operatividad se promociona desde hace un poco más de 10 años, cuando la globalización y el uso de las redes se volvieron nuestra norma para interactuar con el mundo.

Las empresas que lo ofrecen utilizan canales de información virtuales, con el fin de facilitar los trámites y evitar papeleos innecesarios para los clientes, además de minimizar los costes de administración y funcionamiento.

Características de los minicréditos online

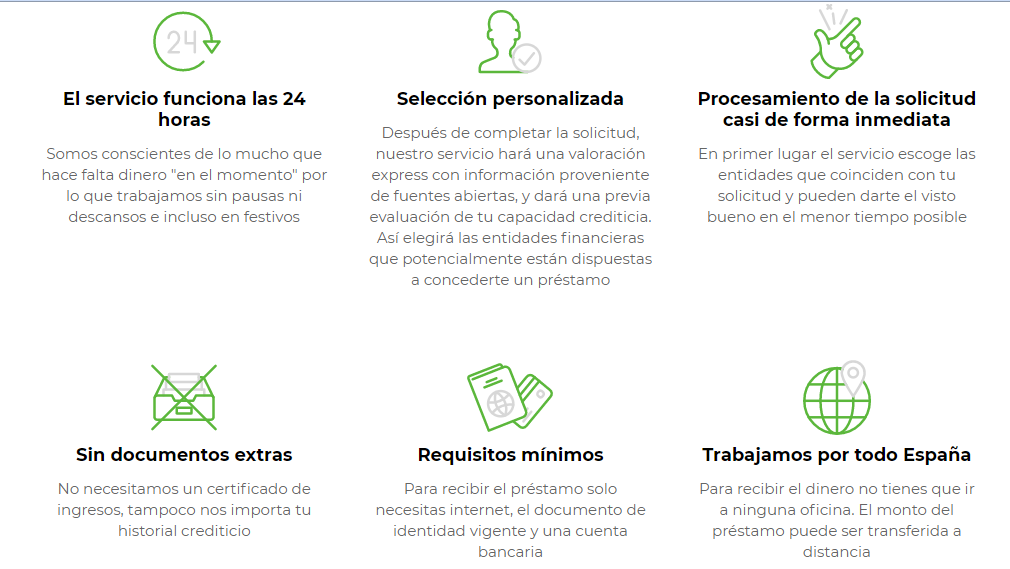

La principal característica de los minicréditos online es que su operatividad es 100% virtual. Muchas de las empresas que los ofrecen no cuentan con sedes físicas y todo se maneja a través del sitio web, correos electrónicos y contacto telefónico.

Al ser contratados de forma exprés, es más común el uso de estrategias que incluyan falta de transparencia, las cuales pueden ser causales de anulación de contrato en un proceso de reclamación.

Los aspectos más representativos de los minicréditos online son:

- Facilidad: se puede solicitar un préstamo con solo rellenar un formulario y sin tener que recurrir a un asesor. Precisamente por eso, la recomendación es que leas con mucha atención los términos y condiciones.

- Rapidez: estos productos se aprueban en pocos minutos y el dinero está disponible en un plazo no mayor de 24 horas.

- Sin documentos: no exigen que envíes documentos. Las plataformas utilizan sistemas que pueden verificar tu solvencia económica conectando con la banca online.

- Intereses altos: casi todos aplican intereses muy altos, justificándolos con que los requisitos para acceder a ellos son mínimos.

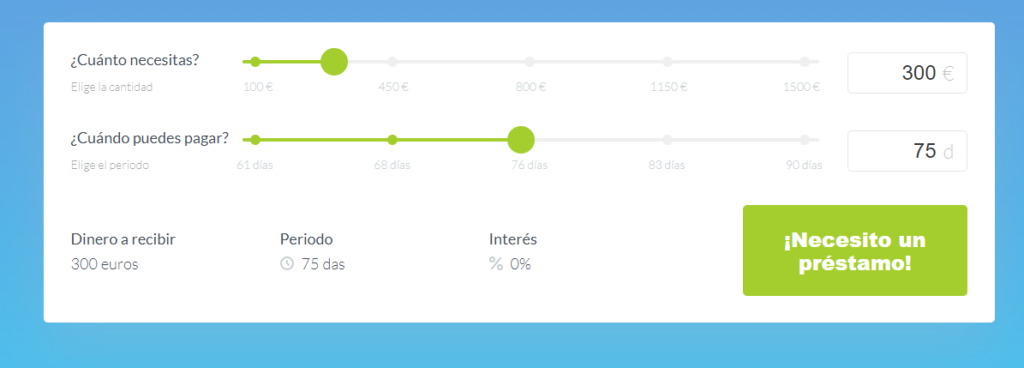

- Plazos pequeños: los plazos son de pocos días o meses y la mayoría no permite que se hagan abonos mensuales. La cantidad de tiempo dependerá del importe que esté disponible, pero lo más común es que no superen los 90 días.

- Importes pequeños: los importes que ofrece son pequeños. Algunos no llegan a los 1.000€.

Requisitos de los minicréditos online

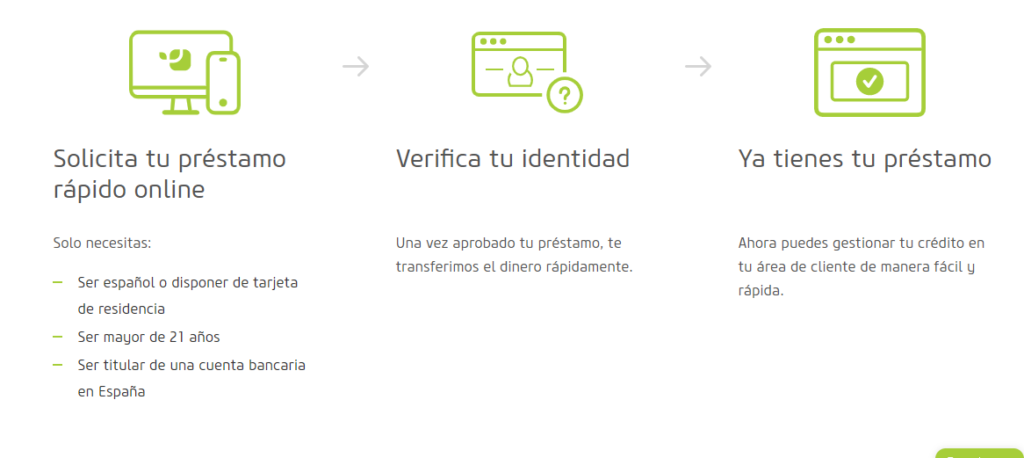

Para adquirir un minipréstamo online no necesitas cumplir muchos requisitos. Aunque debes tener en cuenta que estos pueden variar según la empresa, la mayoría de ellas aplican unos muy similares.

Los más generales son:

- Residir en España: todos exigen que tengas documento de identidad, ya sea NIE o DNI, y una dirección en una ciudad española.

- Ser titular de una cuenta bancaria: para poder hacer la verificación de tu actividad financiera es indispensable que tengas una cuenta bancaria española. Además, allí se hará la transferencia de tu préstamo.

- Tener una línea telefónica activa: exigen que tengas un número de teléfono donde puedan contactarse contigo.

- Ser mayor de edad: aunque el rango puede cambiar, algunos requieren que tengas más de 18 y otros de 21 años, y todos exigen que seas mayor de edad. También establecen un límite de edad, pueden ser entre 70 y 80 años, dependiendo de la empresa.

Hay otros requisitos que son muy comunes en las empresas que ofrecen microcréditos online, sin embargo, estos pueden cambiar dependiendo de la entidad:

- No necesitas tener aval: la mayoría de las veces no necesitan que tengas un aval para otorgarte un crédito.

- Certificado de ingresos: a excepción de unas pocas, las empresas que ofrecen minipréstamos online no tienen como requisito poder certificar ingresos fijos. Esto quiere decir que no es obligación contar con una nómina, pensión o algún tipo de seguro de desempleo.

- Ficheros de morosos: este requisito cambia de una entidad a otra, pero a diferencia de la banca tradicional, puedes encontrar muchas que te prestarán dinero aunque estés incluido en un fichero moroso como ASNEF.

Ventajas de los microcréditos

Miles de personas han recurrido a los microcréditos para solventar una emergencia, para cubrir un imprevisto o simplemente para darse un gustillo que no tenían dentro de su presupuesto.

Las ventajas pueden ser relativas en estos casos, ya que antes de acceder a un producto como este es mejor leer todos los términos y condiciones, pero además estar seguro de contar con el dinero para cubrir la deuda en el tiempo estimado.

El beneficio más significativo es que es fácil de adquirir y lo puedes hacer desde cualquier lugar. No necesitas mucho tiempo ni documentación y tampoco entregar demasiada información. No tienes que desplazarte hasta un banco, esperar para ser atendido y tampoco cumplir los horarios de un establecimiento físico.

También está dentro de las ventajas que la aprobación y el dinero del préstamo se hace en menos de 24 horas. En muchas entidades el tiempo puede ser de 1, máximo 2 horas.

No exigen requisitos específicos ni muy difíciles de cumplir. Esta es una de las características más apetecidas de este tipo de créditos, porque están dirigidos a personas que no pueden acceder a la banca tradicional.

Desventajas de los minipréstamos

Aunque se promocionan como soluciones financieras, la principal desventaja de los minipréstamos son los altos intereses que aplican. Muchas personas que han acudido a ellos terminan envueltos en espirales de deuda que no pueden solventar.

Al no tener una regulación por parte del gobierno y no requerir de la aprobación del Banco de España, las empresas pueden utilizar cualquier porcentaje.

Además aplican estrategias con información incompleta, imprecisa o falsa, para lograr captar clientes nuevos. Este tipo de prácticas se conocen como falta de transparencia y están incluidas en la sentencia del supremo como causal de reclamación.

También es común encontrar que, cuando el cliente no puede pagar en el tiempo estimado, empiecen una serie de llamadas y comunicaciones que se identifican como acoso, que tienen como objetivo presionar y recuperar esa cartera que consideran perdida.

Los minipréstamos pueden parecer la mejor salida a una situación económica complicada, pero tienes que tener en cuenta muchos factores antes de acceder a ellos.

En caso de encontrarte en una situación complicada por altos intereses o prácticas irregulares, debes saber que siempre es posible hacer una reclamación y pedir que se te devuelva el dinero o que se anule el contrato.

¿Quieres anular los intereses de tu minipréstamo y recuperar todo lo que hayas pagado de más. Cobramos a exito sólo si ganamos. Hemos recuperado cientos de miles de euros. Contacta ya sin compromiso.

Cómo solicitar un minicrédito

Para solicitar un minicrédito no necesitas demasiados trámites. La mayoría de ellos se realizan por internet, de tal manera que desde el sitio web puedes hacer todo el proceso en menos de una hora.

En las páginas de las diferentes empresas encontrarás simuladores. Estos te permiten indicar el importe que necesites y el plazo que requieres para pagarlo, así conocerás de manera certera las comisiones, honorarios o intereses que tendrás que pagar.

Casi todas las empresas ofrecen esta herramienta y te dejan usarla sin tener que suministrar datos personales ni hacer una solicitud formal, lo que facilita la comparación de cobros entre una y otra.

Después de definir esta información y estudiar la oferta que más se ajusta a tus necesidades, podrás empezar el proceso de solicitud formal del préstamo. Para esto es necesario ingresar tus datos, personales, laborales y financieros.

En el formulario encontrarás como requisito indispensable suministrar un número de cuenta español y un teléfono de contacto. Esto es para que puedan verificar tu solvencia económica al conectar con la banca online.

Las entidades hacen perfiles de cada uno de los usuarios y muchas de ellas se basan en esta información para asignar un porcentaje de interés. Por eso, es posible que después de ingresar tu información personal se suba o baje los cobros o te aparezcan requisitos adicionales, como el pago de un seguro.

Si al final te aprueban la solicitud, el paso siguiente es confirmar por medio de un correo electrónico, firmar el contrato de manera virtual y esperar el ingreso del dinero a tu cuenta.

Antecedentes judiciales

Los microcréditos han sido un tema polémico hace muchos años. Los altos intereses y las prácticas que utilizan para captar clientes o recuperar cartera han llegado a los estrados judiciales, por eso se han convertido en uno de los productos financieros más denunciados en el país.

En el 2015 el Tribunal Supremo emitió una sentencia en la que declaró como usurarios los intereses superiores al 20% TAE y además castigó las estrategias publicitarias que incluían falta de transparencia y acoso.

Este documento abrió las puertas para que miles de personas acudieran a los juzgados y denunciaran, dejando como resultado más de 10.000 procesos abiertos, de los cuales cerca de 5.000 esperan todavía una resolución.

Un gran porcentaje de estos casos han tenido como resultado las condenas a las empresas, obligando a devolver el dinero que pagaron los usuarios por intereses abusivos.

También se han anulado cientos de contratos que se encontraban activos, logrando que se condonen los intereses, comisiones u honorarios y así los clientes únicamente asumen el neto de la deuda que adquirieron.

¿Quieres anular los intereses de tu minipréstamo y recuperar todo lo que hayas pagado de más. Cobramos a exito sólo si ganamos. Hemos recuperado cientos de miles de euros. Contacta ya sin compromiso.

Preguntas frecuentes sobre minipréstamos

¿Cuál es el importe máximo de un minipréstamo?

El importe de los minipréstamos por lo general no supera los 3.000 euros.

¿Cuánto tiempo tengo para pagar un minipréstamo?

El plazo de amortización suele ser de siete días a dos meses.

¿Qué pasa si no pago un minipréstamo?

Si dejas de pagar un minipréstamo se comienzan a aplicar intereses de mora que pueden representar hasta un 3% del capital diario, incrementando rápidamente la deuda y sometiéndote a procesos de cobranza que constituyen acoso.

¿Te ha gustado este artículo? Estos te interesarán: