Denunciar préstamo Credy | |

| Qué ofrece | De 50€ a 750€ Plazo máximo de 90 días. Primer préstamo gratis. Aprobado en 10 minutos. |

| Causales de reclamación | Intereses usurarios. Falta de transparencia. Acoso. |

| Interés máximo aplicado | Hasta 203% TAE |

| ¿Necesitas ayuda? | Te ayudamos a DENUNCIAR PRÉSTAMO CREDY |

Puedes reclamar un préstamo Credy basándote en tres principales causales señaladas por el Tribunal Supremo como los abusos más comunes en créditos rápidos. Estas causales son: Intereses usurarios y/o abusivos, falta de transparencia y acoso.

Si has sido víctima por parte de Credy de alguno de estos abusos, sigue leyendo y te explicamos cómo iniciar la reclamación.

¿Quieres anular los intereses de tu minipréstamo y recuperar todo lo que hayas pagado de más. Cobramos a exito sólo si ganamos. Hemos recuperado cientos de miles de euros. Contacta ya sin compromiso.

¿Qué son los préstamos Credy?

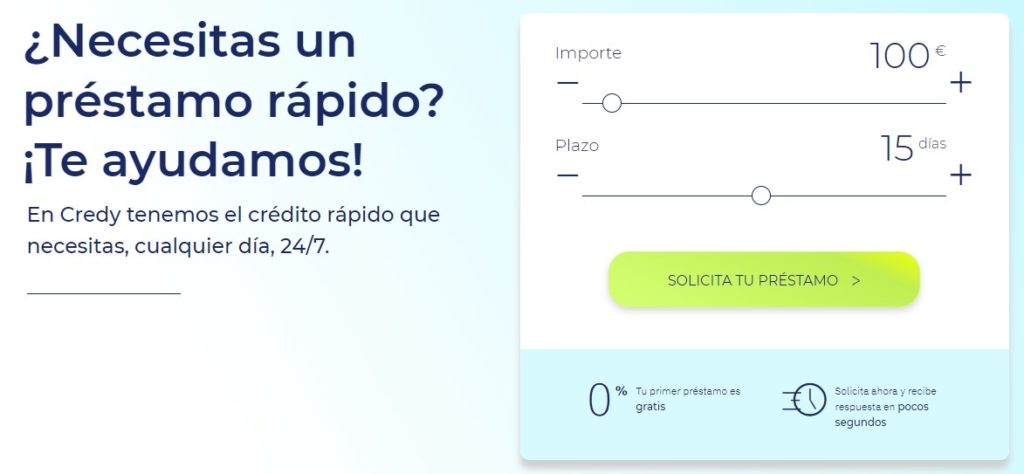

Credy es una empresa que funciona a través de una página web y se promociona como una solución para imprevistos económicos.

Sus intereses van desde 188% hasta 203% TAE, aunque ellos los llaman honorarios de gestión. Este porcentaje varía según la cantidad de dinero que solicites y el tiempo en el que desees pagarlo.

Credy trabaja como un comparador y no es directamente la encargada del desembolso o cobro del microcrédito.

El servicio que ofrece es buscar la entidad financiera que más se ajuste a las necesidades del usuario. Incluso, si estás en una lista de morosidad como Asnef te recomendará cuáles pueden otorgarte el préstamo que requieres.

Cuando un cliente ingresa al sitio lo primero que debe hacer es indicar cuánto quiere solicitar y el plazo en el que puede cancelarlo. También es necesario rellenar un formulario con la información personal, laboral y financiera, así hace una búsqueda acertada.

Cuando contratas un préstamo con Credy debes pagar más que si lo haces directamente por la empresa recomendada, ya que aplican el interés que denominan honorarios de gestión.

En Credy tendrás acceso a créditos desde 50€ hasta 750€ y debes devolverlo en un plazo mínimo de 61 días y máximo de 90. No es posible que canceles el microcrédito antes o después, ya que esto sumaría además un coste extra.

La empresa no es la encargada de ningún tipo de gestión, esto incluye aprobación del préstamo, desembolso del dinero o cobros en caso de incumplimientos. Todo esto se hace directamente con quien otorgó el microcrédito.

No puedo pagar mi microcrédito Credy

Credy cuenta con millones de usuarios en España y muchos de ellos no terminan de pagar los préstamos que solicitaron o se atrasan en las cuotas.

Esto sucede porque los intereses tan altos se convierten en un espiral de deuda que cada vez es más difícil de solventar. Además, cuando se deja de pagar se genera un nuevo interés lo que aumenta la deuda mucho más rápido.

¿Te sientes identificado? No te preocupes: puedes iniciar un proceso de reclamación para lograr la anulación del contrato e incluso podrías lograr que te devolvieran parte del dinero que pagaste.

En caso que seas víctima de acoso por las innumerables llamadas que recibes al día o los correos amenazantes, puedes estar tranquilo, esto también lo puedes denunciar.

¿Quieres anular los intereses de tu minipréstamo y recuperar todo lo que hayas pagado de más. Cobramos a exito sólo si ganamos. Hemos recuperado cientos de miles de euros. Contacta ya sin compromiso.

Denunciar préstamo Credy: Antecedentes judiciales

Los microcréditos se hicieron populares durante la crisis económica de 2008. En ese tiempo cientos de empresas empezaron a ofrecer préstamos de importes pequeños a las personas que no cumplían con los requerimientos para adquirirlos en la banca tradicional.

Fue tanta su popularidad que millones de ciudadanos accedieron a ellos, sin importar que los intereses cobrados eran muy altos.

Cada día aparecieron más entidades y el internet resultó ser el canal más fácil para promocionar, gestionar y otorgar dichos préstamos.

En 2015, tras recibir la denuncia de un usuario, el Tribunal Superior de Justicia inició un proceso de investigación con respecto a estos productos financieros y encontró varias irregularidades.

Lo primero fue que los intereses eran mucho más altos que los usados por otros bancos, pero además evidenció que había prácticas como el acoso y la falta de transparencia.

De esta forma, tras hacer una análisis profundo de la ley de usura y buscar las recomendaciones del Banco de España para este tipo de préstamos, decidió emitir una sentencia favorable para el usuario y declarar como usurarios los intereses superiores al 20% TAE.

Como era de esperar, las empresas afectadas se opusieron a la decisión, pero lo que lograron fue que el Tribunal Supremo determinara que estos intereses eran abusivos y extendiera la aplicabilidad de la decisión a cualquier tipo de producto.

La sentencia emitida por el Supremo abrió las puertas para que miles de personas reclamaran microcréditos, préstamos personales y tarjetas revolving.

Desde entonces más de 10.000 usuarios han acudido a los juzgados de todo el país para denunciar a las entidades y solicitar a los jueces la anulación de contratos y la devolución de su dinero.

Como consecuencia muchas entidades decidieron sacar del mercado productos, cambiar las condiciones o incluso se vieron obligadas a dejar de operar.

Sin embargo, muchas otras, como Credy, aún ofrecen sus servicios en internet y se promocionan como soluciones para imprevistos económicos o urgencias.

¿Puedo denunciar un préstamo o microcrédito Credy?

El Tribunal Supremo en su sentencia afirma que cualquier producto con un interés superior al 20% TAE puede ser denunciado por intereses abusivos o usurarios, por lo que también afecta favorablemente a tu denuncia al préstamo Credy.

También podrás hacerlo si crees que has sido víctima de otras prácticas como es el caso del acoso o la falta transparencia.

El proceso debes llevarlo a cabo en el juzgado que te corresponde, pero antes de iniciar con el proceso debes contar los documentos para probar la denuncia, no importa si se trata de intereses abusivos, acoso o falta de transparencia.

También es necesario que informes a la entidad que deseas anular el contrato o que te devuelvan el dinero. Esto con el fin de mostrar ante el juzgado que existe la voluntad de llegar a una conciliación.

Es muy probable que la empresa busque la manera de persuadirte y evitar el proceso judicial. La mayoría de ellas ofrecen diferentes tipos de acuerdos cuyo objetivo es que firmes un contrato con condiciones diferentes, así no podrás reclamar en el futuro.

Reclamar intereses abusivos Credy

Credy aplica intereses que pueden variar según la cantidad de dinero que solicites y el tiempo en el que decidas pagarlo, sin embargo, en ningún caso es menor a 188% TAE y puede llegar hasta 203%.

Para llevar a cabo una reclamación por intereses abusivos es necesario que tengas el contrato y el estado de tu cuenta, no importa si está o no activo, pues estos documentos servirán como prueba ante el juez para demostrar las condiciones que se aplican a tu préstamo y el dinero que pagaste por estos intereses.

En caso de no haber terminado de pagar tu deuda, el dinero que el juez determine para devolución será utilizado para cancelar tu responsabilidad financiera; y si existe un sobrante este se te entregará en metálico. Además, esto incluirá la anulación del contrato de manera automática.

¿Quieres anular los intereses de tu minipréstamo y recuperar todo lo que hayas pagado de más. Cobramos a exito sólo si ganamos. Hemos recuperado cientos de miles de euros. Contacta ya sin compromiso.

Reclama préstamo Credy por Falta de transparencia

La falta de transparencia es más evidente en microcréditos y préstamos personales que en otros productos financieros.

Esta práctica está determinada como una de las causales de reclamación descritas en la sentencia del Tribunal Superior, ya que los jueces encontraron que las estrategias para captar clientes son irregulares y atentan contra el usuario.

Dentro de los casos de falta de transparencia más comunes encontramos:

- Falta de firma del contrato: cuando adquieres un crédito rotativo o que se renueva de manera automática es posible que los contratos posteriores no lleven tu firma.

- Cobro de servicios no autorizados u otros cargos: muchos clientes encontraron en sus estados de cuenta que estaban pagando por servicios que nunca habían autorizado, como es el caso de los seguros. También hay cargos como el incremento de intereses, honorarios o mantenimientos que cambiaron sin informar al cliente.

- Letra pequeña: los contratos con letra pequeña son los más utilizados por las entidades financieras, ya que permiten enunciar temas importantes, como los intereses, sin llamar la atención del usuario.

- Publicidad engañosa: en muchas ocasiones las estrategias publicitarias no corresponden a la realidad. Por lo general los funcionarios utilizan términos imprecisos y difíciles de entender para el cliente.

Aunque estas son las más comunes, hay muchas otras prácticas que se pueden considerar como falta de transparencia y pueden ser denunciadas o reclamadas.

Denunciar a Credy por Acoso

El acoso es muy utilizado por los bancos y entidades financieras, como una manera de presionar para que se haga un pago o para que se contrate un servicio.

La forma más fácil de reconocerlo es si consideras que hay una invasión de tu privacidad o tu vida personal.

Por lo general se utiliza cuando hay incumplimiento en los pagos de las cuotas, pero también hay casos de acoso de funcionarios que buscan que adquieras un producto determinado.

Si recibes llamadas en horas no laborables como las noches, los fines de semana o los días festivos o crees que hay tonos amenazantes en las comunicaciones de la entidad, ya sean orales o escritas, estás siendo víctima de acoso.

¿Quieres anular los intereses de tu minipréstamo y recuperar todo lo que hayas pagado de más. Cobramos a exito sólo si ganamos. Hemos recuperado cientos de miles de euros. Contacta ya sin compromiso.

Preguntas frecuentas sobre denunciar préstamo Credy

¿Cuándo se deben reclamar los intereses abusivos?

La reclamación por intereses abusivos se hace mediante una acción de nulidad y estas nunca prescriben. En consecuencia, puedes denunciar un préstamo Credy en cualquier momento, incluso si el crédito ya se extinguió.

¿Cuándo es considerado usurario el interés remuneratorio?

Cuando supera lo recomendado por el Banco de España, es decir, 20% TAE.

Quizá te interese…